資産運用

資産運用ってどうすればいいの?

- 不安はあるが解消方法がわからない

- 現金の方が安心

- うまくいくイメージがわかない

- 失敗するのでは

- わからない単語が多い

その資産現金で大丈夫?

老後2000万問題の話は最近ではよく聞くようになりました。この問題について皆様はどのようにお考えでしょうか。老後に2000万かかるから年金で足りない分は貯金しておかなくてはとお考えでしょうか。

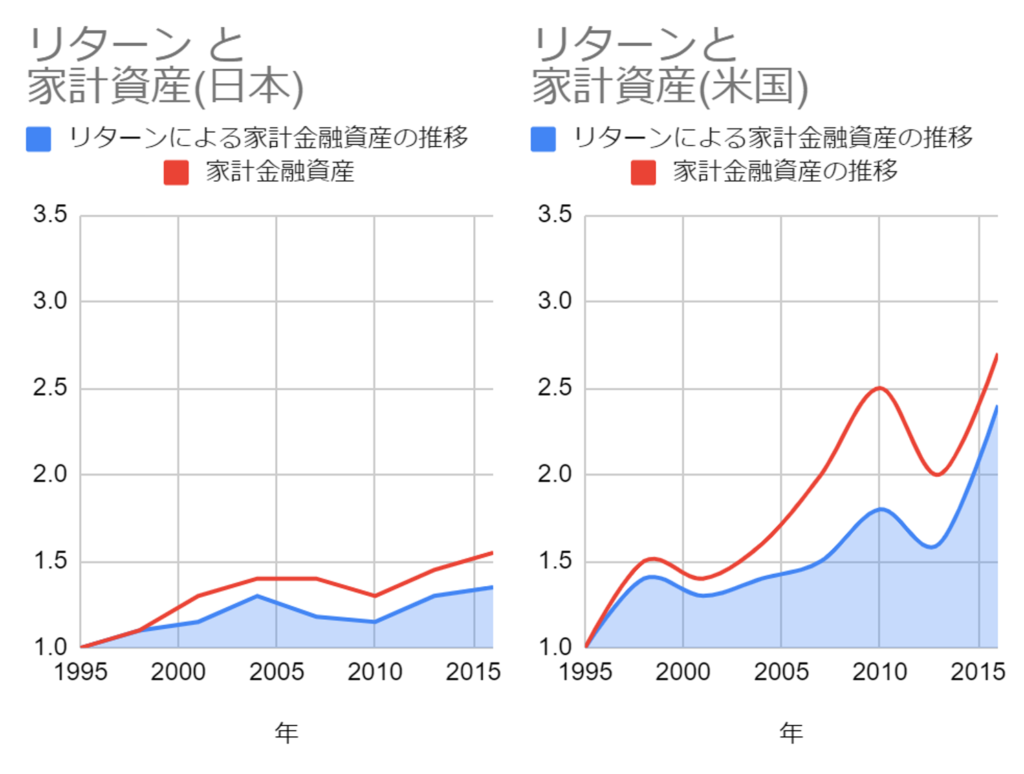

話は少し変わりますが、海外では年齢を追うごとに所持する資産は大幅に上昇します。これは日本の制度が整っていないというわけではなく、考え方の違いといった部分が大きいです。

海外では総資産は貯金を現金の他に、債券・投資信託・株式・出資金・保険・年金準備金などとして持っています。もっと言いますと、この保険・年金準備金をさらに株や不動産、投資信託に運用しています。

一方で多くの日本人の場合は、資産のほとんどを現金で持っており、保険や年金準備金の運用先も金利が低い国債などになってしまっているので、将来お金がほとんど増えません。

そんなに儲かるわけがない、なんか胡散臭そうと思われる方も多いかもしれませんが、海外では一般的な考え方で、アメリカ人は定年をむかえると解放されたように遊び人になると言います。日本ではどうでしょう。定年後も警備員や清掃の仕事をされる方もおられると思います。ですが早いうちから資産運用をすることで老後の資金を十分に準備することが出来ます。

ただ投資の成果というものは時間が必要になります。ですので怖い方は少額でもかまいません。少しずつでも現金離れをしてみてはいかがでしょうか。

資産運用は難しいと感じる方も、当社では資産運用に強いファイナンシャルプランナーが在籍しています、お気軽にご相談下さい!

積み立て方は人それぞれ!

老後のため

老後にしっかり資金を残しましょう

支出への備え

大きな支出について対策しましょう

インフレ対策

現金のままだと損するかも

無理なく

無理なく資産を積み立てましょう

長期的に

資産運用は長期的な目で考えましょうリスク管理

リスクあるなので対策をとりましょう

目的に合った無理のない運用を

- 儲けるための投資はNG

- 短期的に考えない

- 生活に支障をきたす投資はしない

- プロに相談しよう

資産運用の基礎知識

ドルコスト平均法

ドルコスト平均法は投資のリスク回避手法の1つで所定の株式を口数で買うのではなく、金額を基準に購入して積み立てる方式です。 毎月〇口の株を購入するときめていた場合、毎月の株の価格によって購入額が上下します。毎月10口と決めていた場合、1口1万円の時は購入額は10万円ですが1口3万円になると30万円の購入額が必要になります。 一方毎月の購入額を15万円と決めていた場合、1口1万円の時は15口、1口3万円の時は5口の購入となり、高い株は多くは買わず、安いときは多く変える手法になります。 リターンが1番大きくなるのは1口1万円の時に30万円分購入するときではと考える方が多いと思いますがその通りです。しかし株の値動きというものは読めるものではありません。しかし安定している株式は統計的にみて徐々に上がっていくというデータもあります。 投資においてリスクとリターンは比例します。ですので資産運用という視点では安いときに買って高いときに売るといった手法ではなく、数十年後に必要な資産を得るという考え方で投資を行うことがおすすめです。

複利と単利

単利とは元金に対し同じ割合のリターンを毎月または毎年受け取れる制度で10%の単利で1万円の投資をした場合、特定の期間に毎回1000円もらえます。一方で複利の計算は累乗計算となり複利10%も毎月のリターンは10%と変わらないのですがリターンは再投資されます。最初に1万円を投資し1000円のリターンを受け取った場合、次の期間は11000円の10%がリターンとなり、また再投資されます。 このように複利では徐々にリターンが増えていくという大きなメリットがあります。一方でデメリットととして単利より利率が低く設定されていることが多いことと、途中で元金を回収すると、リターンが減ることにあります。 つまり短期的に利益を得たい方は単利で投資をすると利益は大きくなりますが、長期的な投資を考えている方は複利で投資をして場合単利の何倍もの利益につながります。

分散投資

分散投資とは複数の銘柄に分けて投資を行う方法です。 投資先を1つの銘柄に限定してしまうと、その銘柄の価値が急激に下がってしまうこともありますので、そういったリスクを回避するために複数の銘柄に分けて投資をすることが一般的です。

インフレ対策

インフレが起こるとものの値段が上がります。言い換えると、100円で買えてたものが100円では買えなくなるので貨幣の価値が下がります。つまりともとに現金をおいておくと、10年後には価値が下がっているかもしれません。 極端な例を挙げると、現在200万円を手元にお持ちの方は、買おうと思えば車を1台買うことができると思いますが。10年後車1台が最低でも300万円する世の中になった場合10年後には手元のお金では車を買うことはできなくなります。 このように現金はインフレに対して弱い資産です。 日本はこれから少しずつですがインフレが進んでいくと思います。対応策としては株式や投資信託が挙げられ、これらはインフレ下において価値が上がっていくものです。 今後世間がどのように動いていくかはわかりませんが、対策として手元においておく現金はあまり多くなら過ぎないことをおすすめしております。

ご相談の流れ

ご相談の予約・申込み

フリーダイヤルまたは問い合わせフォームより、お気軽にお申込み下さい。

お客様のご希望に合わせて、ご来店・訪問お選び頂けます。

ご相談は初回のみ無料で承っております。

ヒアリング

専門のファイナンシャルプランナーアドバイザーがお話を伺います。

知識が0でも大丈夫です。将来に対する悩み、資産運用に対する不安や疑問点等を率直にお聞かせ下さい。何から始めたらいいかわからない方もお気軽にご相談ください!

ポイントをアドバイス

資産運用の基本的な考え方、方法を具体的にレクチャー致します。

数字が苦手な方、挫折しそうな方もFPと一緒に考えることで我が家の問題点や気を付けるポイントが明確になります。

ライフプランシミュレーション

資産運用のゴールは必要な時に必要なお金が貯まっていること。

ライフプランを立てて、お客様の将来のお金の収支をシミュレーションいたします。

具体的な運用プランを一緒に考えましょう。

メンテナンス

ライフプラン実現のために必要な場合は住宅ローンや保険商品、確定拠出年金などを紹介致します。

無理な勧誘は一切致しませんので納得いくまでご検討下さい。